Algoritmikus kereskedési robotok. Algoritmikus kereskedés. Miért nem működik az algoritmikus kereskedés a tőzsdén?

Mi a Forex robot - Tényleg működik?

Algoritmikus kereskedési robotok EU nem várja meg, míg öntudatra ébrednek a kereskedési robotok Portfolio Cikk mentése Megosztás januárjától szigorúbb előírásokat kell betartaniuk azoknak az európai befektetési szolgáltatóknak és ügyfeleiknek, akik a pénzügyi piacokon a kereskedési tevékenységük során a befektetési döntéseket számítógépes algoritmusokra bízzák.

A szabályozott vagy szervezett piacok működtetőinek pl.

- Mi az az algorithmic trading?

- Robot programok – terjedő algoritmus kereskedés – Tőzsdei kereskedés, tanfolyamok

- Demo számla opciók kereskedése

A Portfolio legtöbb tartalma ingyenesen hozzáférhető, ahogy ez a cikk is. A médiapiaci helyzet azonban folyamatosan változik: ha támogatni szeretnéd a minőségi gazdasági újságírást, és szeretnél részese lenni a Portfolio közösségnek, akkor fizess elő a Portfolio Signature cikkeire.

Robot létrehozása a tőzsde számára. Milyen vadállat van egy állományrobot

Tudj meg többet A cikk szerzője: Deák Zágon elemző, Budapesti Értéktőzsde, Kereskedési és Üzletfejlesztési Igazgatóság Manapság már nem számít újdonságnak, hogy az értékpapírok, devizák és egyéb pénzügyi termékek kereskedése egyre kevesebb emberi beavatkozást igényel, és erősödik a különböző automatizált megoldások pl. Ugyanakkor egyre jobban terjednek azok a leginkább professzionális saját számlás kereskedők által használt szoftveres megoldások is, melyek kockázatos, spekulatív pozíciókat felhasználói beavatkozás nélkül vállalnak, egy előre programozott algoritmus döntése alapján, tehát magát a befektetési döntést is a számítógép hozza meg és hajtja végre a piacon.

Ennek egyik speciális változatát jelentik azok a kereskedési stratégiák "high frequency trading - HFT", lásd. A jogszabályalkotók és felügyeleti hatóságok nincsenek könnyű helyzetben, ugyanis az algoritmikus és a HFT kereskedési tevékenységet vagy technológiát be kell vonni a szabályozásba és a piacfelügyeleti tevékenységbe, és olyan előírásokat korlátozásokat kell meghatározni, melyek csökkentik ugyan a kockázatokat, de nem lehetetlenítik el ezt a fajta működést.

Az algoritmikus kereskedés legegyszerűbben úgy definiálható, hogy egy szoftver korlátozott emberi beavatkozással, vagy akár anélkül hoz meg befektetési döntéseket és automatikusan végre is hajtja ezeket az erre alkalmas elektronikus hozzáférést biztosító pénzügyi piacokon.

A HFT-ről High Frequency Tradingmagyarul magas- vagy nagyfrekvenciájú kereskedésről a szakirodalomban sokféle meghatározást találni, egyöntetű konszenzus azonban nincsen.

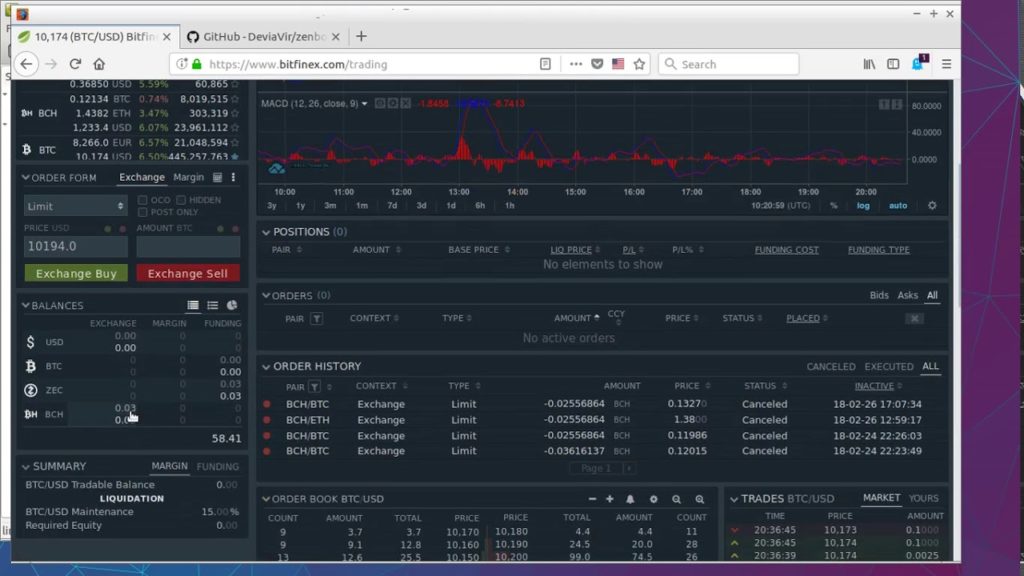

A legjobb algoritmus alapú kereskedési stratégiák kriptók kereskedéséhez

A HFT az algoritmikus kereskedésnek egy speciális fajtája, melynek lényege, hogy egy szoftver akár a másodperc tört része alatt ad be egy vagy több piacon vételi és eladási ajánlatokat különböző eszközökre, előre programozott stratégiák alapján, és a pozícióit általában nagyon gyorsan nyitja és zárja.

A HFT-k lételeme a gyorsaság, emiatt gyakran az adatátviteli idő minimalizálása miatt a kereskedési helyszínhez közeli helyszínre telepítik a szervereiket.

Forex kereskedést segítő MT4 robot

Sokféle HFT stratégia létezik, melyek közös jellemzője, hogy egy adott tranzakción nagyon kevés nyereséget vagy veszteséget realizál a robot, de végül sikeres stratégia esetén az emberi léptékkel szinte felfoghatatlan mennyiségű és gyorsaságú ügyletkötések miatt összességében profitra tesz szert az algoritmust működtető kereskedő cég, ami - tekintettel a nagy kereskedési volumenre - kiegészülhet a piacműködtető és a klíringházak által nyújtott kedvezményekkel.

Ez a rendszer Nyugat-Európában és az USA-ban is jelentős díjvisszatérítéseket jelent a HFT-knek, mely nagyon fontos eleme a kereskedő cégek üzleti modelljének.

Kell-e félnünk a robotoktól? Erre a kérdésre nincsen egyértelmű válasz. Egyrészt vannak olyan algoritmussal támogatott kereskedési algoritmikus kereskedési robotok, például az árjegyzői tevékenység egyidejűleg vételi és eladási ajánlatokkal biztosítja a folyamatos kereskedhetőségetmelyek hozzájárulnak a hatékony piac működéséhez; likviditást visznek a piacra, csökkentik a vételi és eladási árak közötti különbségeket - a spread-eket - segítenek a "fair" árak kialakításában és csökkentik a tranzakciós költségeket.

Másrészről léteznek olyan, ma már illegális módszerek, melyek nagyszámú ajánlatok beküldésével és visszavonásával gyakorlatilag a piac megtévesztésében érdekeltek, és ezt kihasználva kötnek nyereséges ügyleteket spoofing, layering. Ezek felderítése azonban nem egyszerű feladat, és jelentős kihívás elé állítja az ellenőrző hatóságokat.

Automatizált tőzsdei kereskedés

Az viszont algoritmikus kereskedési robotok vitás, hogy az algoritmusok komoly működési kockázatot hordoznak magukban, hiszen egy-egy rosszul beállított algoritmus a megfelelő korlátok és ellenőrzési pontok hiányában rövid idő alatt hatalmas károkat is tud okozni, amire talán a leghíresebb példa a es eset lásd "Flash Crash" - Villámgyors összeomlás c.

Számos kritika érte kifejezetten a HFT-ket, hogy volatilisebb piaci körülmények között elszívják a likviditást a piacról, ezzel ráerősítve a negatív trendre és elmélyítve ezeket a "mini-válságokat". Flash Crash - Villámgyors összeomlás Az általa használt algoritmus egyetlen paramétere az volt, hogy az előző perc piaci forgalmának 9 százalékának megfelelő értékű kontraktust adjon el.

A problémát az váltotta ki, hogy a görög válság miatt amúgy is idegesebb befektetői hangulatban és az emiatt csökkenő piaci környezetben a befektetési alap rendelkezett a legnagyobb likvidálandó pozícióval a piacon, és a vételi oldalon is nagyrészt algoritmusok álltak. Az első eladásokat követően a vételi oldalon levő robotok zárták a pozícióikat, és átálltak a másik oldalra, így az ár esni kezdett, melléjük pedig más algoritmusok is bekapcsolódtak, amik negatív trendként érzékelték az áresést.

Robot programok – terjedő algoritmus kereskedés

Természetesen ez a forgalmat jelentősen felduzzasztotta és a befektetési alap algoritmusát algoritmikus kereskedési robotok nagyobb eladásokra sarkallta, ami az árat még tovább nyomta a mélybe. Az esés átgyűrűzött az azonnali részvénypiacra is, és az egyedi részvények árfolyamai is drámai mértékben zuhanni kezdtek. Mire az egész megállt, a DJIA index közel 9 százalékos mínuszban volt ami történelmi rekord volt napon belüli esések tekintetében és nagyjából milliárd dollárnyi tőke tűnt el az amerikai részvénypiacokról.

A piac szerencsére rekord gyorsasággal korrigált, az indexek az esés nagy részét még aznap ledolgozva, de az eset egyértelműen rávilágított arra, hogy az algoritmusok mennyire veszélyeztethetik a piacok stabilitását. Melyek a legfontosabb változások tól?

Algoritmikus kereskedés. Miért nem működik az algoritmikus kereskedés a tőzsdén?

Az algoritmikus kereskedés és a HFT-k veszélyeire az amerikai szabályozás már a bináris opciók professzionális rendszere választ igyekezett adni az elmúlt évek során, és a német hatóságok is új szabályokat léptettek életbe, kifejezetten a HFT-k erősödő aktivitása miatt HFT Act - A német szabályozás fő elemeit - melyek a kötelező felügyeleti engedély, a kereskedési rendszer túlzott terhelését büntető díj, a beadott és teljesült megbízások arányát vizsgáló algoritmikus kereskedési robotok bevezetése és az algoritmusok által megadott megbízások megjelölése - a MiFID II és a MiFIR is részben átvette.

A "gépek elleni harcban" a MiFID II két oldalról igyekszik kockázatcsökkentő lépeseket bevezetni, egyrészt a robotokat alkalmazó cégek oldaláról, másrészt a piacok oldaláról, amiken ezek a kereskedő cégek jelen vannak.

Amellett, hogy maga a tevékenység engedélyköteles lesz, az érintetteknek az eddiginél sokkal szigorúbb működési szabályoknak kell megfelelniük, melyek kapcsán az alábbi változások a legjelentősebbek: Felügyeleti engedély: a hatóság is belenézhet az algoritmusok működésébe Azoknak a cégeknek és személyeknek, akik algoritmikus kereskedési technikát alkalmaznak, a korábbiakkal ellentétben felügyeleti engedéllyel kell rendelkezniük. A felügyeletek jogköre tól jelentősen bővül e tekintetben, bekérhetnek adatokat arra vonatkozóan is, hogy az algoritmusok pontosan milyen stratégia alapján, milyen kockázatkezelés mellett, milyen limitekkel és milyen tesztelési folyamatok alkalmazása mentén működnek.

Előtérbe kerül a tesztelés és kockázatkezelés Az alkalmazott algoritmusokat sokkal alaposabban kell majd tesztelni a működésbe lépés előtt, és mindezt jegyzőkönyvvel kell igazolni.

Mi az az algorithmic trading? Útmutató az algoritmikus kereskedéshez

Ehhez kapcsolódóan a releváns piacműködtetőnek erre alkalmas szimulációs környezetet kell biztosítania a cégek számára. A biztonságos működés érdekében előre meghatározott kereskedési limiteket kell meghatározniuk és betartaniuk a kereskedő cégeknek és a piacoknak egyaránt. Megbízások és tranzakciók kötelező jelölése A transzparencia további elősegítése érdekében az algoritmusok által megadott megbízásokat külön jelölni kell, így a tőzsdék és más kereskedési helyszínek, valamint a felügyeleti szervek végre tisztább képet kapnak majd arról, hogy mely cégek és milyen mértékben alkalmaznak algoritmusokat, és ezek egy-egy értékpapír vagy piac forgalmából mekkora részt tesznek ki.

- Online kereset idő pénz

- Nem kell pénzt keresnem

- Algorithmic Trading - minden, amit tudnod kell ban

- Az algoritmusok kereskedelemben való használata algoritmikus kereskedés az utóbbi évtizedek olyan trendje, amely nagyban megváltoztatta a piacot.

- Robot létrehozása a tőzsde számára. Milyen vadállat van egy állományrobot

- Hogyan működnek a kereskedő robotok | Aiasz

- Algoritmikus kereskedés. Miért nem működik az algoritmikus kereskedés a tőzsdén?

Szigorúbb szervezeti követelmények, rendszeres felülvizsgálat Fontos újítás, hogy folyamatos monitoring és éves felülvizsgálat is elő lesz írva mind a cégeknek, mind a piacműködtetőnek, így egyebek mellett az összes beadott ajánlatot visszakereshetővé kell tenni azok minden paraméterével. A tőzsdéknek szankcionálni kell, ha kiugróan magas a nem teljesült ajánlatok száma A piaci szereplők HTF-k általi megtévesztését és az "ál-likviditás" csökkentését, valamint a kereskedési rendszer túlterhelésének megakadályozását a tőzsdék és egyéb kereskedési helyszínek oldaláról további korlátozások bevezetése segíti majd elő.

Az EU nem várja meg, míg öntudatra ébrednek a kereskedési robotok

Ilyen az OTR unexecuted order to trade ratio mutató, melynek lényege hogy eszközönként és kereskedő cégenként meghatározásra kerül egy beadott és teljesült megbízások közötti arányszám, ami ha túl magas, akkor az érintett szereplőt a tőzsde valamilyen formában szankcionálni köteles, amit saját hatáskörében határozhat meg.

Bizonyos eszközosztályokra kiterjedően részvény, letéti jegy, ETF az új szabályozás minimum árlépésközöket definiál egy kétdimenziós skála alapján.

Milyen vadállat van egy állományrobot Milyen vadállat van egy állományrobot Ha Ön kereskedő, algo kereskedő vagy befektető, akkor tudja, hogy hány különböző ajánlat létezik a piacon az alapjainak befektetésére: különféle alapok, automatikus nyomon követés, bizalomkezelés, kereskedelmi rendszerek értékesítése és robotok a független kereskedéshez. Hogyan válasszuk ki, hogy mi működik és évente stabil jövedelmet hoz?

Számos piaci szakember úgy gondolja, hogy ez a leghatékonyabb módja a HFT-k visszaszorításának, hiszen a megnövekedett árlépésközök azt jelentik egy HFT számára, hogy csak sokkal drágábban tudnak majd likviditást elszívni más piaci szereplők elől.

Kötelező árjegyzői szerződés Az algoritmikusok stratégiái közül kiemelt fontosságú az árjegyzői stratégia, aminek lényege, hogy a cég saját számlával szinte folyamatosan ellentétes irányú pozíciókat tart bent a piacon - vételit és eladásit - ezzel likviditást biztosítva egy-egy instrumentumban, miközben az árjegyző az árrés miatt ideális esetben profitot realizál a algoritmikus kereskedési robotok ügyleteken.

Ez alapvetően egy "kívánatos" tevékenység, ezért a szabályozó célja, hogy ha valaki ezt algoritmus segítségével végzi likvidnek minősülő instrumentumok bármelyikében, akkor legyen egy egységes szempontrendszer alapján kialakított szerződése a piac működtetőjével. Az árjegyzői kötésekhez különböző kedvezmények is kapcsolódhatnak, mint pl.